- エリオット波動理論ってどんな理論?

- エリオット波動理論の使い方は?

- エリオット波動理論って勝てるの?

- エリオット波動理論の数え方は?

- エリオット波動理論とフィボナッチ比率の関係って?

このような疑問が解決できる記事となっています。

エリオット波動理論がどのような理論で、相場でどんな風に使えるのか、FX初心者にもわかりやすく、詳しく解説していきます。

FX】エリオット波動理論(原理)とは?分かりやすく解説

エリオット波動と言われているのは、エリオット波動理論や波動原理のことで、1930年代にアメリカのラルフ・ネルソン・エリオットという人が発見した株を分析するための原理です。

エリオット波動理論はテクニカル分析の中でも有名で、エリオティシャン(エリオット波動分析家)という人たちもいるみたいです。

エリオット波動理論は相場の本質と言いますか、相場そのものです。相場は人の不安や欲望、恐怖などの感情で動いています。

要するに自然現象です。その自然現象を形にしたものがエリオット波動理論だと言っても良いのではないかと思います。

株を分析するための理論ですが、FX(為替相場)やビットコインなどの仮想通貨相場などには使えないという訳ではありません。

ではエリオット波動理論がどのような理論なのかを説明していきます。

エリオット波動理論を動画で解説

相場にはリズム、サイクルがある

相場には一定のリズムやサイクルがあり、エリオット波動理論は相場のリズムやサイクルを知るためのテクニカルとなっています。

この相場のサイクルについては、ダウ理論も同じように、相場は一直線には進まず、波を描きながら上昇あるいは下降していくと考えられています。

実際に相場はエリオット波動理論の内容通り、ジグザグ波を描きながら上昇したり下降したりして動いています。

エリオット波動理論を知るということは、この相場のリズムを知ることと同じことです。相場のリズムが分かれば、トレード戦略を立てることができますよね。

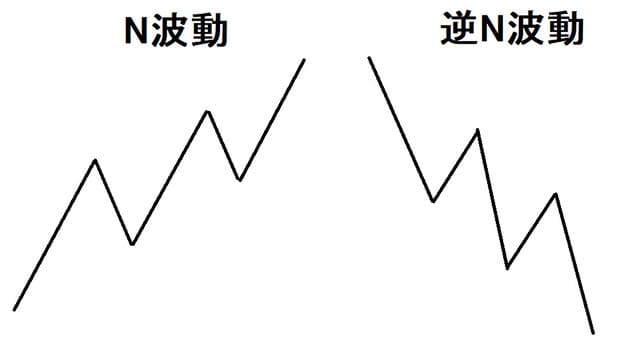

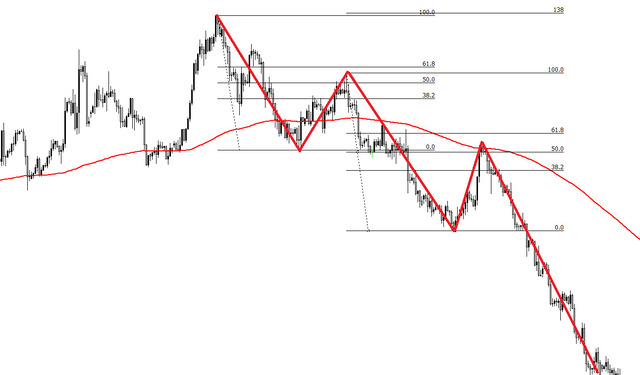

相場はN波動、逆N波動を描きながら上昇または下降する

相場のリズムがあると言いましたが、実際にどのように動くのか、それはN字または逆N字を作りながら相場は作られています。

上げて→少し下げて→また上げて→また少し下げて

相場はこの繰り返しなんです。これをN波動と呼ばれていて、エリオット波動理論の考え方がまさにN波動そのものです。

このNの波をもとにエリオット波動理論の基本から説明していきましょう。

エリオット波動理論は勝てるの?

エリオット波動理論だけを使っても勝てないです。

かといってエリオット波動理論を使わない方が良いのかというと、そういう訳でもありません。

相場でこれだけを使えば勝てるというものはないと思います。かといって色々使えば良いかと言われれば、それも違うと思いますけど。

要するに自分のやり方に必要なテクニカルやツールを上手く使うかが重要です。

トレードで勝てるかどうかの話は、別にテクニカルだけではの問題ではないので、そもそもそんな議論すること自体が時間の無駄です。

FX】エリオット波動理論の基本を分かりやすく解説

最初にエリオット波動理論の用語や基本的な知識を説明してから、実際にどう使えば良いのかを紹介していきます。

エリオット波動の3つの基礎

- 5波動進み、3波動調整の8波動で構成されている

- 相場はフラクタル構造

- 波にはパターンがあり、それが組み合わさっている

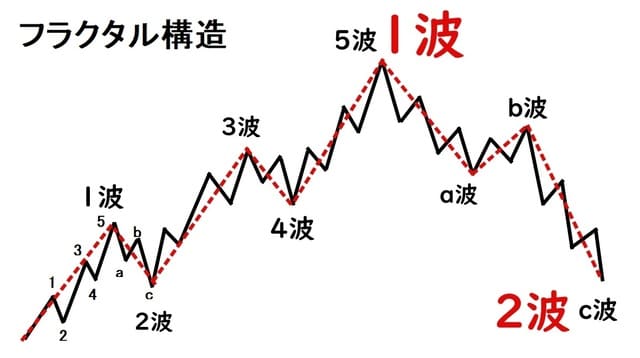

エリオット波動理論は相場は5波動で進んで(推進波)、3波動で調整(修正波)の8波動で構成されているという見方をしています。

推進波というのは5波動構成の波ことで、1波、3波、5波、A波、C波が推進波です。3波動構成の波が修正波と言います。2波、4波、B波ですね。

1波で上昇、2波で少し調整し、3波で大きく上昇、4波で再度調整、5波で最後の上昇、A波で下落、B波で調整、C波で再度下落という感じです。

フラクタル構造

1波~2波の中にも小さな8波動があり、その中にもさらに小さな8波動があります。これをフラクタル構造と言います。

エリオット波動理論は相場はフラクタル構造になっていると言っています。

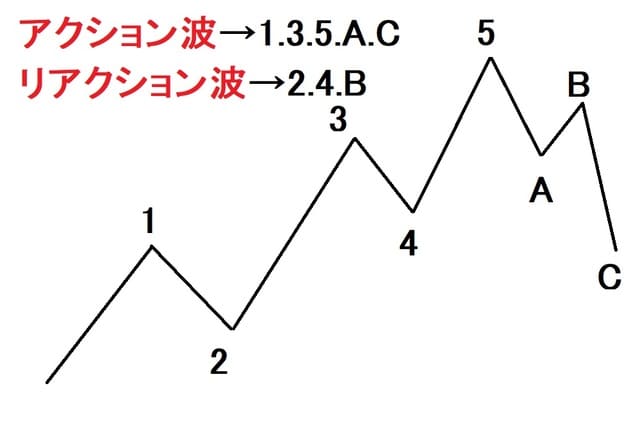

「アクション波とリアクション波」「推進波と修正波」

この1波1波の波にはパターンがあり、その波のパターンが組み合わさって8波動が形成されています。

一回り大きな波と同じ方向の波をアクション波、その波と逆方向の調整の波をリアクション波と言います。

アクション波と推進波、リアクション波と修正波は似ているので同じなのではないかと思われるかもしれませんが、定義は少し異なります。

- 推進波というのは5波動構成、修正波は3波動構成の波

- 一回り大きな波と同じ方向の波をアクション波、逆の方向がリアクション波

例えば、修正波のA波はアクション波でB波はリアクション波です。

推進波の2波はリアクション波で、3波はアクション波です。わかりましたでしょうか。

推進波の波の種類はインパルス、ダイアゴナルで、修正波の波の種類はジグザグ、フラット、トライアングル、というのが基本波形となっています。

少し訳の分からない言葉が並んでいるので難しいかもしれませんが、読んでいけばなんとなく理解できていくと思うので、頑張ってみて下さい。それぞれの波形の特徴を紹介していきます。

波動の種類(推進波)

推進波の波形の種類は2つあります。

- インパルス

- ダイアゴナル

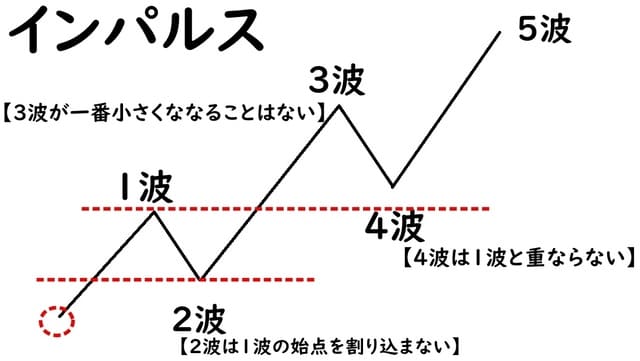

インパルス

- 2波は1波の始点を割り込まない

- 1波、3波、5波の中で3波が一番小さくなることはない

- 4波は1波と重ならない

インパルスは5-3-5-3-5の5波動で構成され、2波は1波の始点を割り込まない、1波、3波、5波の中で3波が一番小さくなることはない(2番目に小さいことはある)、4波は1波と重ならないのが条件です。

2波は1波を割り込まない条件ですが、安値を更新してから上昇していく場合もあったり、ダブルボトムのように切り揃えるパターンもあるので注意して下さい。

基本的には3波が一番大きくなりやすくなっています。インパルスは日本では衝撃波とも呼ばれたりします。

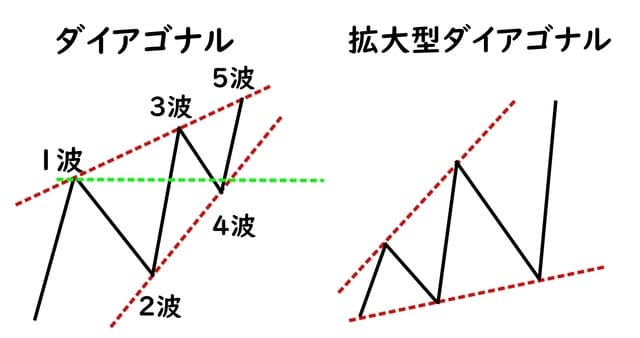

ダイアゴナル

ダイアゴナルは3-3-3-3-3あるいは5-3-5-3-5の5波動で構成、特徴は値幅が徐々に小さくなっていくウェッジのような形か、値幅がどんどん大きくなる拡大型ダイアゴナルというものもあります。

1波やA波のような最初の波に出現するダイアゴナルをリーディングダイアゴナル、5波やC波などの最後の波に出現することが多いダイアゴナルをエンディングダイアゴナルと言います。

インパルスの中間に当たる3波にダイアゴナルが出現することはありません。

ダイアゴナルとインパルスの違う部分は、ダイアゴナルは4波が1波に食い込みます。インパルスは重なりませんでしたよね。

リーディングダイアゴナルは最初に出る波なので、出現した後は押し目買いや戻り売りのタイミングを測ることができます。

エンディングダイアゴナルが出現したら、トレンド転換の可能性が高いので、そこでのトレンドフォローの取引は注意した方が良いと思います。

波動の種類(修正波)

修正波の波形の種類は3つあります。

- ジグザグ

- フラット

- トライアングル

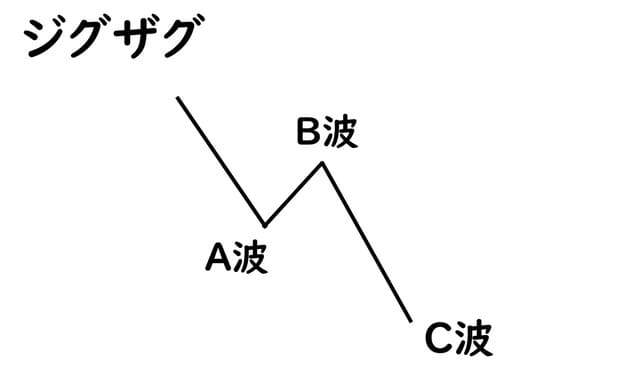

ジグザグ

ジグザグは5-3-5の3波動で構成、A波で下落して、B波で反発するけどA波の値幅分戻ることはなく、C波でA波の終点を割ります。

かなりシンプルでわかりやすい波形となっています。

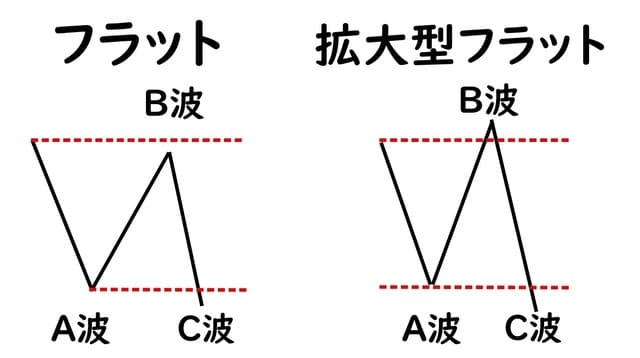

フラット

フラットは3-3-5の3波動で構成、A波で下降して、B波でA波の始点辺りまで戻し、C波でA波の終点を少し超えるくらいで終わります。

C波が少し長くなることもありますし、B波がA波の始点以上に大きく戻し、C波でA波の終点を大きく超えていく拡大型フラット(エクスパンデッドフラット)というものもあります。

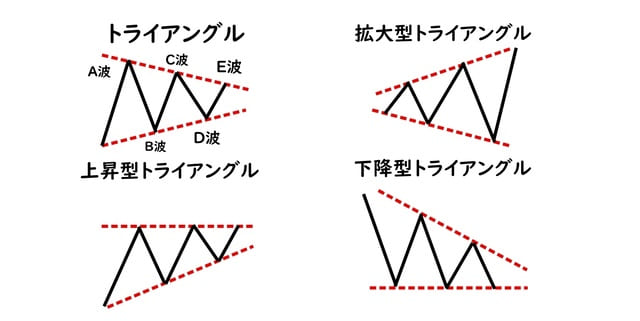

トライアングル

トライアングルは3-3-3-3-3の5波動で構成、高安を更新することなく徐々に値幅が小さくなっていく三角持ち合いのようなレンジに近いパターンで、4波やB波に出現しやすいです。

トライアングルは2波で出現することはあまりありません。

逆に値幅がどんどん広がっていくブロードニングフォーメーションのような、拡大型トライアングル(エクスパンディングトライアングル)というものもあります。

トライアングルの形は他にもあり、上値か下値のどちらかが水平になるアセンディングトライアングル(上昇型トライアングル)やディセンディングトライアングル(下降型トライアングル)のような形もあります。

トライアングルは他の修正波とは違って、横ばい気味の波形をしていて、修正波なので、A波、B波、C波、D波、E波と数えます。

トライアングルは結構種類が多く、ここで紹介したもの以外でも結構あります。複雑で覚えきれないと思うので省略します。

少しだけ形が変わったものと思っておいて良いと思います。

波形の副次波はどの波形になるか

これらの波形が組み合わさって相場は作られています。最後に副次波がどの波形になりやすいか、頻度はどのくらいかを紹介していきます。

※頻度は高~中~低

インパルスの副次波

| 1波 | インパルス(高)ダイアゴナル(中) |

| 2波 | ジグザグ(高い)フラット(中) |

| 3波 | インパルス(高) |

| 4波 | ジグザグ(中)フラット(高)トライアングル(中) |

| 5波 | インパルス(高)ダイアゴナル(高) |

ダイアゴナルの副次波(5-3-5-3-5型)

| 1波 | インパルス(高)ダイアゴナル(高) |

| 2波 | ジグザグ(高)フラット(低) |

| 3波 | インパルス(高)ダイアゴナル(低) |

| 4波 | ジグザグ(高)フラット(中) |

| 5波 | インパルス(高)ダイアゴナル(中) |

ダイアゴナルの副次波(3-3-3-3-3型)

| 1波 | ジグザグ(高)フラット(低) |

| 2~4波 | ジグザグ(高)フラット(低) |

| 5波 | ジグザグ(高)フラット(低) |

ジグザグの副次波

| A波 | インパルス(高)ダイアゴナル(中) |

| B波 | ジグザグ(高)フラット(中)トライアングル(中) |

| C波 | インパルス(高)ダイアゴナル(中) |

フラットの副次波

| A波 | ジグザグ(高)フラット(中) |

| B波 | ジグザグ(高)フラット(高) |

| C波 | インパルス(高)ダイアゴナル(中) |

トライアングルの副次波

| A波 | ジグザグ(高)フラット(中) |

| B波 | ジグザグ(高)フラット(中) |

| C波 | ジグザグ(高)フラット(中)トライアングル(中) |

FX】エリオット波動理論の習性や特徴(ガイドライン)

相場には様々な習性みたいなものがあります。どのような特徴があるのか、それをエリオット波動理論を使って説明していきます。

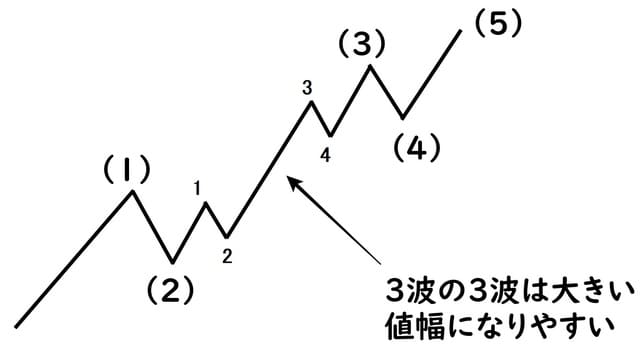

3波の3波は大きくなりやすい波動

インパルスの1波、3波、5波のどれかが大きい値幅になりやすいです。特に3波の3波は大きくなりやすく、3波の次に大きくなりやすいのは5波です。

大きくなる可能性のある波がわかれば、利益を伸ばさない波、伸ばしても良い波がわかりますね。

インパルスの1波、3波、5波は同じくらいの大きさの波動になりやすい

インパルスの1波、3波、5波のどれか2つの波が変化率や時間の長さが同じくらいになりやすいです。

アクション波のどれかが大きい値幅になると、他の2つのアクション波が同じ大きさになりやすいという特徴もあります。

同じにならない場合は片方のアクション波がもう片方のアクション波の0.618倍あるいは1.618倍になりやすいとも言われています。

値幅の大きさは、変化率で考えても良いですし、差が大きくない場合は値幅で考えても良いです。これらを使えば値幅がどのくらい伸びていくのかを予測することが可能となります。

オルタネーションの法則

インパルスの2波、4波が別の波形になりやすく、フラットのA波、B波が別の波形になりやすくなっています。

要するに波の修正波同士は別の波形になりやすいということです。

ただ、同じような波形になる場合もあり、絶対はないので注意して下さい。

チャネリング(チャネルライン)しやすい

インパルスはチャネルラインの間を推移しやすいです。チャネルラインにも色々なパターンがあります。

チャネルラインの基本的な情報やトレード手法については、こちらの記事にまとめましたので良ければ。

出来高の多さ

プライマリーより小さいトレンドの場合は、5波の出来高は3波の出来高よりも小さくなって、プライマリートレンドの場合は、5波の出来高が最も多くなります。

出来高は修正付近で減る傾向があり、出来高が極端に減ってきた場合は、修正の終わりに近い可能性が高くなります。

プライマリーより小さいトレンドの場合、3波と5波が同じくらいか、5波が上回るなら5波が延長する可能性が高いです。

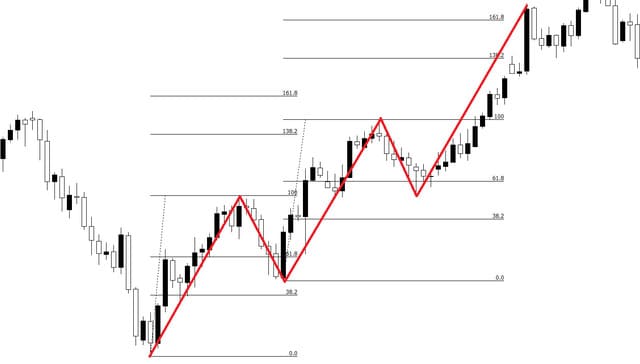

フィボナッチ比率

インパルスの1波、3波、5波などのアクション波の値幅はフィボナッチ比率になりやすいです(0.618%、1.618%)。

これを使えばトレンドの押し目や戻り目、トレンドがどこまで伸びる可能性があるか予測することができます。

フィボナッチリトレースメントの基本やトレード手法については、こちらの記事にまとめましたので良ければ読んでみて下さい。

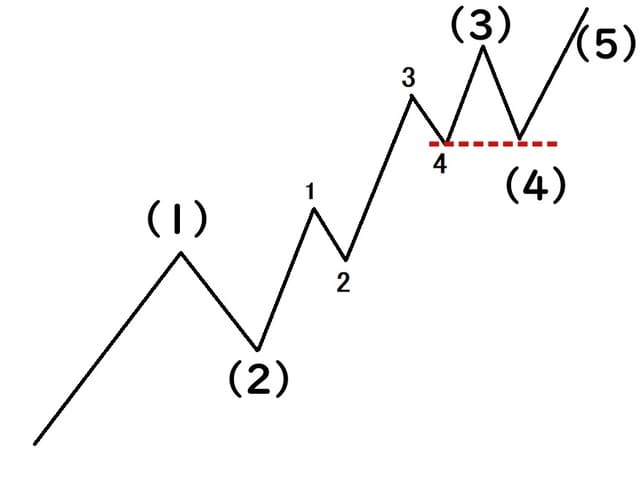

修正波の深さ

インパルスの4波の修正波の深さは3波の副次波の4波辺りになりやすくなっています。最後の押し目買いするタイミングですね。ただ、修正波が近いので注意して下さい。

8波動それぞれの波動の特徴

波形それぞれの特徴や考えられる心理など説明していきます。

1波の特徴や心理

下降トレンドが続いていると思っている人や、1波をただの戻しだと思って戻り売りを狙う準備をし始める人も多いです。

1波が大きく、戻り高値を超えるほど伸びると、少し疑ってかかる投資家が増えます。また1波はセリングクライマックスの後の上昇のようになることもあります。

プロの投資家はこの辺りからトレンドの転換を見極め始め、打診でエントリーし始めるタイミングです。

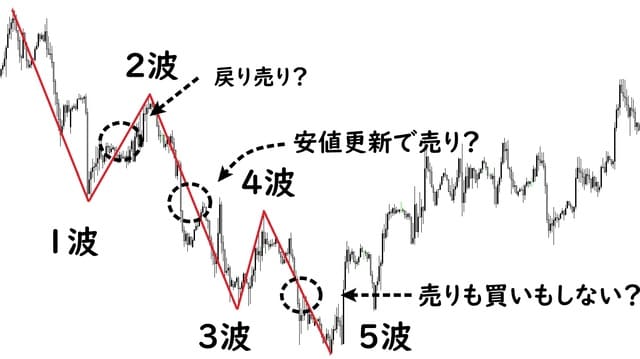

2波の特徴や心理

2波では戻り売りする人や安値更新を狙う人がいます。

なので結構下げが深いことも多く、1波の起点付近まで下がるあるいは、安値を少し更新することもあります。

ダブルボトムやダブルボトム切り上げのような形になることが多いですね。

3波の特徴や心理

3波は最も値幅が伸びやすい波で、多くの投資家が取りにいきたい部分です。

ダウ理論でのトレンド転換の明確なシグナルが出やすいのも3波が多くなっています。

上手いトレーダーはこの波を取ってくるのもありますし、売ってきた人たちの損切も入ってくるのでより上昇していきます。

4波の特徴や心理

4波はトライアングルやフラットなどの横ばいの修正波になりやすいです。

ジグザグにならないことはありませんが、2波と比べるとかなり頻度は低くなります。トライアングルが多いので結構複雑な値動きになりやすく、波形が特定しやすいのも特徴です。

5波の特徴や心理

5波になると一般的な投資家が参加してきて、かなり強気に買ってきます。

伸びる時はかなり伸びますし、1波と同じ程度の値幅になることもあります。

ただ、修正波が近くなってきているので、プロの投資家は利確する目安にしています。あまりに行動が遅いと高値掴みしてしまうので注意が必要です。

A波の特徴や心理

A波は上昇トレンドの調整だと思っている人が多く、ここで押し目買いしてくる人がいます。

しかし利確組や修正波と予測して逆張りしてくるトレーダーがいるので忘れずに。

B波の特徴や心理

B波は押し目だと思って買ってくる人がいますが、高値を更新できません。

修正波だと気づかない人たちが、上昇トレンドが継続し始めたかなと思うでしょう。

C波の特徴や心理

5波の高値を更新できず、下落してA波の安値を割っていき、損切でさらに下がっていきます。そして損切したと思ったら、大きなトレンドが復活して1波が形成され上昇していきます。

C波の値幅はそこまで大きくなく、A波と同じくらいか、それ以下の場合が多いです。

D波、E波、w、x、y、zなどの波もありますが、さほど重要ではないと考えていますので省略します。

FX】エリオット波動理論をトレードで使うメリット・デメリット

エリオット波動理論のメリットやデメリットを簡潔に紹介します。

メリット

- 相場の方向感、流れがわかる(環境認識がしやすい)

- トレンドの転換点の予測を立てやすい

- フラクタル構造なので、各時間軸の分析が可能

デメリット

- エリオット波動だけでトレードは難しい

- 自分に軸がないと、いろんな風に見えてしまって訳が分からなくなる

FX】エリオット波動理論の基本的な使い方

エリオット波動理論の使い方を知ることで、本質を理解できるのではないかと思います。

使い方を間違えば「使えない」とか「意味ない」「嘘」「胡散臭い理論」「当たらない」などと感じてしまったります。

そもそもそう感じること自体が間違えで、エリオット波動理論の使い方を分かっていないことがわかります。エリオット波動理論をどう使えば良いか説明していきます。

今トレンドのどの位置にいるか

エリオット波動理論を知っていれば、今いる位置がトレンドのどの辺なのか、どの波でどの波形なのかを認識することができます。

今いる位置がどこなのかがわからなければ、どちらにトレードして良いかもわかりませんし、トレードシナリオも立てにくいですよね。

エリオット波動理論をしっかりと学ぶことで、現在の位置を認識し、そこからトレード戦略を練ることができるようになります。

これからどの方向に進みそうか

今いる位置やどの波なのかがわかったら、そこからどの方向に進んでいくかをある程度予測することができます。

今が3波だったらまだ上昇の余地があるので、上目線で良いと思いますし、5波だったら一度修正の可能性があるので、上目線というのはなくなります。

方向感はかなり重要で、今からどちらに伸びそうかがわかれば、リスクを抑えて取引することも可能となります。

値幅がどこまで伸びるか、トレンドの転換点を予測

エリオット波動理論だけを使ってハッキリとどこまで値幅が伸びそうかを予測することは難しいですが、ある程度の予測なら可能です。

3波は1波よりも大きな値幅になりやすいですし、5波は1波と同じ程度あるいはもっと伸びることもあります。

またフィボナッチ比率とエリオット波動は深い関係にあるので、フィボナッチ比率で値幅観測をすることもできます。

また、値幅と方向性が認識できれば、値幅から値幅観測(値幅観測論)をすることも可能です。

値幅観測の種類や使い方については、こちらの記事にまとめましたので良ければ読んでみて下さ。

トレンドの転換点を予測することも同じようにできますよね。これらがわかればどこでトレードしたら優位性が高いかが分かってくると思います。

波動のカウント、数え方

- 明確な高値と安値

- フィボナッチ比率

- MA

相場の波をカウントする方法ですが、ハッキリとしたやり方は決まっていません。

後からチャートを見て好きなように「ここが○○波だ」とカウントすることができるので、後付けの理論とか言われたりすることもあります。

上記のようなテクニカル指標を組み合わせて自分の基準を持ってカウントしましょう。

波動のカウントをどこからしたら良いかというと、上位足のトレンドを確認して、大体の値幅で1区切りにします。大きな波を確認することで、小さな波動も確認することができますよね。

例えば日足で波動を確認したら、小さい波動を4時間足などの下位足で確認することができます。

波動の区切り方としては、1つの波動のわかりやすい高値と安値を決めて、そこを区切りとします。高値と安値が決まったら、そこを1つの波とカウントして、つなぎ合わせていきます。

あとは推進波なのか、修正波なのか、その波がどの波形なのかを確認して、そこからどうなりそうかの予測を立て、トレード戦略を立てていきます。

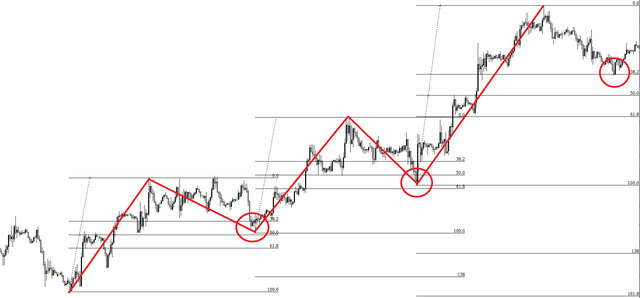

フィボナッチ比率

1つ目のカウントの数え方はフィボナッチ比率を使います。2波は1波の38.2~61.8%程度深く戻すことが多く、2波と比べて4波の方が戻しが浅いことが多いです。

それをフィボナッチ比率で確認出来たらカウントがしやすくなると思います。

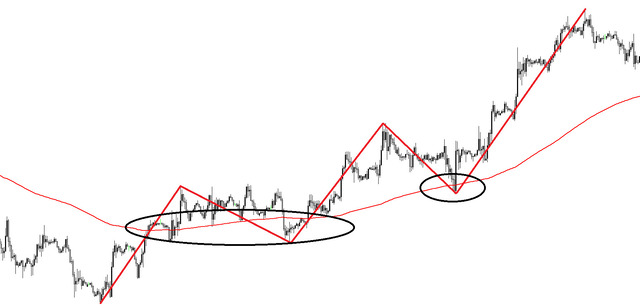

200MA(移動平均線)

2つ目のカウントの仕方はMAを使います。期間は200が良いでしょう。

2波や4波が200MAでサポレジされやすく、ローソク足とMAのタッチ回数もヒントとなります。

MAやフィボナッチを使っても、結局どこをどうカウントして良いかわからないという人も多いと思います。

それでOKです。エリオット波動理論を使った波動のカウントは人によって様々ですし、自分が相場をどう見るかが重要です。

MAやフィボナッチ以外にもチャネルライン、一目均衡表やRSI、MACDなどのダイバージェンスでカウントする人もいるみたいなので、過去チャートにインジケーターを表示させて、自分が分かりやすいカウント方法を模索してみて下さい。

【FX】エリオット波動理論を使ったトレード手法

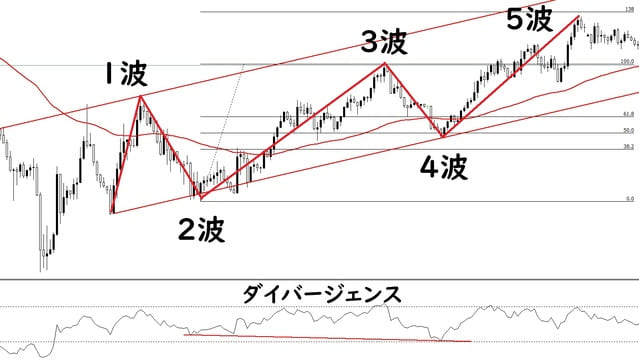

エリオット波動理論とインジケーター組み合わせ手法(5波)

- RSIダイバージェンス

- MA

- フィボナッチ

- チャネルライン

- 値幅観測(N計算)

3波を確認したらトレンドラインを引いて、高値に平行線でチャネルラインを引きます。

3波のフィボナッチリトレースメントを高値に100%、安値0%に合わせて引き、38.2%~61.8%戻しで押し目買い。

フィボナッチの戻し以外の根拠に、RSIのダイバージェンス、トレンドラインサポート、MAサポート、4波の安値が3波の副次波の4波の安値付近。

利確は3波の高値orフィボナッチ138.2~161.8%とチャネルラインの上限と3波のN計算付近。

損切は3波の安値の下or4波の安値更新など。

次に修正波で調整が来る可能性と、3波が結構値幅が伸びたので5波が小さくなる可能性も考えて、利益は最小限で伸ばしていきます。

損切が3波の下だと損切幅が大きくなってしまうので(リスクリワードは悪くない)、4波で反発を確認してエントリーして、4波の安値を割ったら損切が良いと思います。

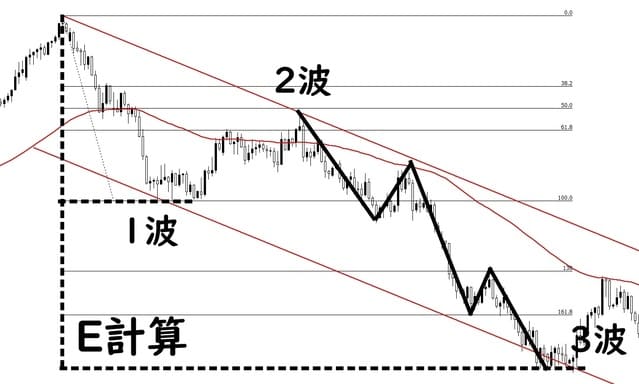

エリオット波動理論とインジケーター組み合わせ手法(3波)

- MA

- フィボナッチ

- チャネルライン

- 値幅計算(E計算)

- (チャートパターン)

エントリータイミングはフィボナッチの戻しか、3波の2波の戻しMAタッチ。

損切はエントリーが3波の始点なら1波の高値の上、3波の2波なら3h波の始点の上に。

ちなみに下位足で見ると3波の始点付近がダブルトップになっているのも確認。

利確は1波のE計算、チャネルライン、フィボナッチの付近。リスクリワードは十分です。

こんな感じでエリオット波動理論と色々なインジケーターやツールを組み合わせてトレードすると、優位性の高い取引が可能となりますよ。

まとめ

- エリオット波動理論は環境認識に使う

- 5波動3波動調整の8波動

- フラクタル構造でできている

- 5つの波形の組み合わせでできている

インターネットでエリオット波動理論について調べていると、間違った情報が結構ありましたので、勘違いしたまま知識として入れないよう注意して下さい。

皆さんがエリオット波動理論を使って、上手く資金を増やせていけることを願っています。

comment